- Ottobre 18, 2022

- Posted by: Oliver

- Categoria: Economics, Finance & accounting

Next up is Taiwan Semiconductor, one of that island’s major high-tech manufacturing firms. TSM is the only Taiwanese company on the ‘top 10’ list of the world’s largest semiconductor chip companies, where it ranks first by market cap and second by total revenue. TSM boasts a market value of $343 billion, and saw revenues of $56.8 billion last year. Taiwan Semi operates as the world’s largest contract chip maker, or foundry, mass producing chips that are designed by smaller firms elsewhere.

Like Broadcom above, Taiwan Semi has seen its revenues and earnings grow steadily in recent quarters, even as the share price has dropped. Shares of TSM are down 43% this year, reflecting both the country’s exposure to China and saber rattling, as well as the more recent US export restrictions. But as the 3Q22 report – just released today – shows, geopolitics and a falling share price haven’t stopped Taiwan Semi from bringing in profits.

The company’s top line came in at $20.23 billion in Q3, a total that was up more than 11% from Q2 – and up an even more impressive 36% from the year-ago quarter. The top line supported earnings of $1.79 per share, which came in well above the $1.65 forecast and grew 67% y/y.

In addition to the sound headline numbers, Taiwan Semi’s management has also recently announced that the company will reduce its capital expenditures by 10%, from $40 billion to $36 billion, as the company adjusts its ‘capacity optimization’ for its N7 chip manufacture. This has been interpreted as a move to match capabilities with projected customer demand.

Needham analyst Charles Shi describes the Q3 results here as ‘largely in-line’ with his firm’s forecast, and goes on to say, “While the company’s bullish comments on N5 and N3 are encouraging, we are taking our 2023 sales growth estimate down by 3pts to reflect likely extended weakness of N7. Yet, we believe the market is not pricing in TSMC’s 2023 as an up year but as a down year; this makes the stock very attractive at its current all-time-low multiple, as we see it.” Shi adds, also, that the company is sanguine of near term, writing, “TSMC believes 2023 will be a down year for the industry–not a surprise to anyone–but will be a growth year for the company, driven by stronger technology differentiation, growth of its high-performance computing (HPC) portfolio, and pricing (more on this later). Notably, TSMC sees data center and automotive demand remaining steady…”

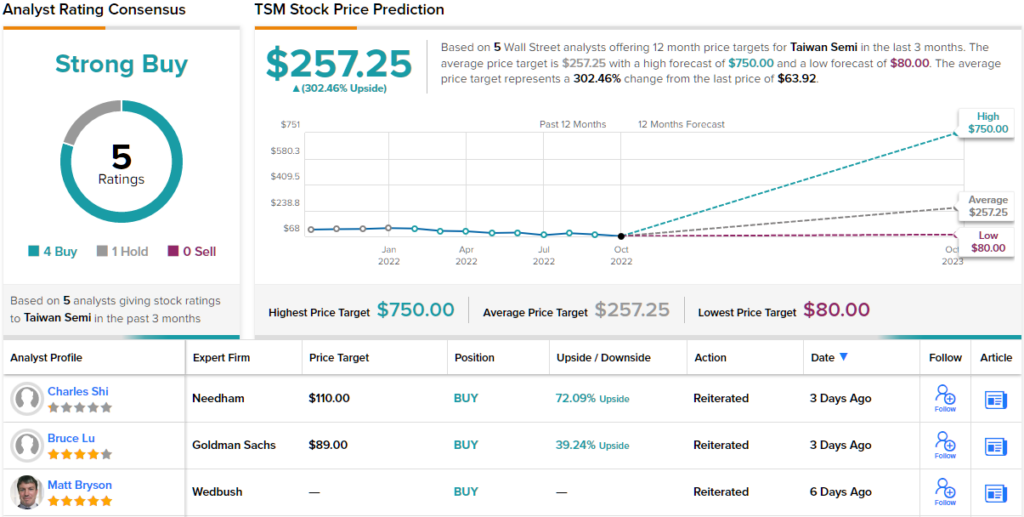

For Shi, the bottom line is that he keeps his Buy rating on TSM, and his $110 price target implies a one-year upside potential of 72%.

Taiwan Semi has 5 recent analyst reviews on file, and these include 4 Buys against 1 Hold, for a Strong Buy consensus rating. The stock’s $257.25 average price target suggests a robust 302% increase over the next 12 months, from the current trading price of $63.92.

Il prossimo passo è Taiwan Semiconductor, una delle principali aziende manifatturiere high-tech dell’isola. TSM è l’unica azienda taiwanese nell’elenco delle “top 10” delle più grandi società mondiali di chip per semiconduttori, dove è al primo posto per capitalizzazione di mercato e al secondo per fatturato totale. TSM vanta un valore di mercato di 343 miliardi di dollari e lo scorso anno ha registrato un fatturato di 56,8 miliardi di dollari. Taiwan Semi opera come il più grande produttore mondiale di chip a contratto, o fonderia, chip per la produzione di massa progettati da aziende più piccole altrove.

Come Broadcom sopra, Taiwan Semi ha visto i suoi ricavi e guadagni crescere costantemente negli ultimi trimestri, anche se il prezzo delle azioni è sceso. Le azioni di TSM sono scese del 43% quest’anno, riflettendo sia l’esposizione del paese alla Cina che il tintinnio della sciabola, nonché le più recenti restrizioni alle esportazioni statunitensi. Ma come mostra il rapporto 3Q22 – appena pubblicato oggi – la geopolitica e il calo del prezzo delle azioni non hanno impedito a Taiwan Semi di realizzare profitti.

La linea superiore dell’azienda è stata di 20,23 miliardi di dollari nel terzo trimestre, un totale che è aumentato di oltre l’11% rispetto al secondo trimestre e di un 36% ancora più impressionante rispetto al trimestre di un anno fa. La linea superiore ha sostenuto un utile di $ 1,79 per azione, ben al di sopra della previsione di $ 1,65 ed è cresciuto del 67% a/a.

Oltre ai buoni numeri dei titoli, la direzione di Taiwan Semi ha anche annunciato di recente che la società ridurrà le proprie spese in conto capitale del 10%, da $ 40 miliardi a $ 36 miliardi, poiché l’azienda adegua la sua “ottimizzazione della capacità” per la produzione di chip N7. Questo è stato interpretato come una mossa per abbinare le capacità alla domanda prevista dei clienti.

L’analista di Needham Charles Shi descrive qui i risultati del terzo trimestre come “in gran parte in linea” con le previsioni della sua azienda e continua dicendo: “Sebbene i commenti rialzisti dell’azienda su N5 e N3 siano incoraggianti, stiamo riducendo la nostra stima di crescita delle vendite per il 2023 di 3 punti per riflettere la probabile debolezza estesa di N7. Tuttavia, riteniamo che il mercato non stia valutando il 2023 di TSMC come un anno positivo, ma come un anno negativo; questo rende il titolo molto interessante al suo multiplo minimo storico attuale, come lo vediamo noi. Shi aggiunge, inoltre, che la società è ottimista per il breve termine, scrivendo: “TSMC ritiene che il 2023 sarà un anno negativo per il settore, non una sorpresa per nessuno, ma sarà un anno di crescita per l’azienda, guidata da una maggiore differenziazione tecnologica , la crescita del suo portafoglio HPC (High Performance Computing) e il prezzo (ne parleremo più avanti). In particolare,

Per Shi, la linea di fondo è che mantiene il suo rating Buy su TSM e il suo obiettivo di prezzo di $ 110 implica un potenziale al rialzo di un anno del 72%.

Taiwan Semi ha in archivio 5 recensioni recenti di analisti, e queste includono 4 acquisti contro 1 attesa, per una valutazione di consenso di acquisto forte. L’obiettivo di prezzo medio di $ 257,25 del titolo suggerisce un robusto aumento del 302% nei prossimi 12 mesi, dall’attuale prezzo di scambio di $ 63,92.