- Ottobre 5, 2022

- Posted by: Oliver

- Categoria: Economics, Finance & accounting

Apple’s (NASDAQ: AAPL) App Store’s net revenue declined 5% year-over-year in the month of September, according to Morgan Stanley analyst Erik Woodring.

The analyst cited data from Sensor Tower and stated that this drop in revenues was “the worst decline in the history of the data.”

Woordring commented, “Compared to the month of August, net revenue growth decelerated across all of the App Store’s 10 largest markets (which make up 87% of App Store spend), except for China, Taiwan, and South Korea.”

By the analyst’s estimate, Apple’s total App Store net revenue was $6.4 billion, down 2.1% year-over-year.

Woodring added, “We believe the recent App Store results make clear that the global consumer has somewhat de-emphasized App Store spending in the near-term as discretionary income is reallocated to areas of pent-up demand.”

However, the analyst kept a Buy rating on the stock and a price target of $180. Woodring’s price target implies an upside potential of 27.6% at current levels.

Is Apple a Buy or Sell Now?

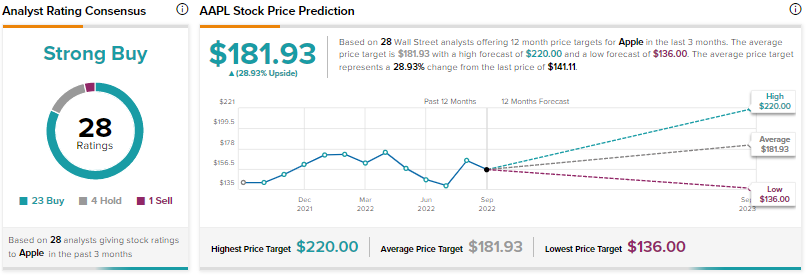

Analysts are bullish about Apple with a Strong Buy consensus rating based on 23 Buys, four Holds and one Sell.

The average price target for AAPL stock is $181.93 implying an upside potential of 28.9% on the stock.

Secondo l’analista di Morgan Stanley Erik Woodring , le entrate nette dell’App Store di Apple ( NASDAQ: AAPL ) sono diminuite del 5% anno su anno nel mese di settembre .

L’analista ha citato i dati di Sensor Tower e ha affermato che questo calo dei ricavi è stato “il peggior calo nella storia dei dati”.

Woordring ha commentato: “Rispetto al mese di agosto, la crescita dei ricavi netti è decelerata in tutti i 10 mercati più grandi dell’App Store (che rappresentano l’87% della spesa dell’App Store), ad eccezione di Cina, Taiwan e Corea del Sud”.

Secondo la stima dell’analista, il fatturato netto totale dell’App Store di Apple è stato di $ 6,4 miliardi, in calo del 2,1% anno su anno.

Woodring ha aggiunto: “Riteniamo che i recenti risultati dell’App Store chiariscano che il consumatore globale ha in qualche modo svalutato la spesa dell’App Store nel breve termine poiché il reddito discrezionale viene riallocato in aree di domanda repressa”.

Tuttavia, l’analista ha mantenuto un rating Buy sul titolo e un target di prezzo di $ 180. L’obiettivo di prezzo di Woodring implica un potenziale di rialzo del 27,6% ai livelli attuali.

Apple è un acquisto o una vendita ora?

Gli analisti sono rialzisti su Apple con un rating di consenso Strong Buy basato su 23 Buy, quattro Hold e una Sell.

L’obiettivo di prezzo medio per il titolo AAPL è di $ 181,93, il che implica un potenziale di rialzo del 28,9% sul titolo.