- Luglio 17, 2024

- Posted by: Oliver

- Categoria: Economics, Finance & accounting

L’intensificarsi della concorrenza fa deragliare la narrazione della crescita di Nike

L’impressionante traiettoria di crescita di Nike nel corso dei decenni è stata contrassegnata da consistenti incrementi dei ricavi, anche dopo aver raggiunto il picco di maturità e aver stabilito una posizione dominante nel settore dell’abbigliamento sportivo insieme a giganti come Adidas (DE:ADS). Tuttavia, questa narrazione sembra non reggere oggi, poiché i concorrenti più piccoli stanno ora conquistando attivamente quote di mercato.

Per contestualizzare, i risultati fiscali del quarto trimestre del 2024 di NKE hanno segnato un continuo calo delle entrate, estendendo una decelerazione prolungata. Negli ultimi sette trimestri, i dati di crescita dei ricavi di Nike sono stati i seguenti: 17,2%, 14,0%, 4,8%, 2,0%, 0,6%, 0,3% e, più recentemente, -1,7%. Questa costante flessione dei ricavi di Nike è difficile da negare.

È importante sottolineare che questo calo non può essere attribuito a fattori ciclici; escludendo i risultati dell’anno fiscale 2020, che sono stati influenzati da effetti una tantum legati alla pandemia, Nike non registrava una crescita dei ricavi per l’intero anno così debole dai tempi della Grande Crisi Finanziaria del 2008-2010. In tutti gli altri anni di questo periodo, i tassi di crescita variavano tipicamente da una cifra media a una cifra doppia.

Il management di Nike ha attribuito la recente diminuzione dei ricavi a fattori quali problemi della catena di fornitura e un contesto macroeconomico sfavorevole. Tuttavia, non ci vuole un genio per capire che la crescente concorrenza sembra essere il principale catalizzatore in questo caso.

Sebbene sia scomodo per Nike riconoscerlo, l’ascesa di concorrenti più piccoli che conquistano in modo aggressivo quote di mercato nell’abbigliamento sportivo la dice lunga. On Holding (NYSE:ONON), ad esempio, il marchio svizzero specializzato in scarpe da corsa, ha registrato un successo incredibile. Le sue vendite sono cresciute del 47% lo scorso anno, dopo un balzo del 69% l’anno precedente. On sta ora sfruttando il proprio marchio per guadagnare quote di mercato nel mercato dell’abbigliamento sportivo premium.

Anche Lululemon Athletica (NASDAQ:LULU), le cui azioni sono crollate a causa dei timori di rallentamento, lo scorso anno ha registrato un aumento piuttosto consistente del 19%. Nel frattempo, anche marchi più piccoli come Allbirds e Alo Yoga si stanno espandendo rapidamente nelle rispettive categorie di nicchia, intensificando ulteriormente la concorrenza.

Le prospettive di Nike non sembrano promettenti

Il continuo peggioramento dei ricavi di Nike sarebbe più accettabile se fosse solo una fase breve. Sfortunatamente, questo non sembra essere il caso. Il management di Nike prevede ulteriori sfide all’orizzonte, prevedendo un calo delle vendite a una cifra media per l’anno fiscale 2025. Attribuiscono questa previsione alle transizioni del ciclo del prodotto, alla crescita più lenta di Nike Digital e alle maggiori incertezze macroeconomiche piuttosto che a fattori competitivi. In ogni caso, però, i dati indicano senza dubbio un andamento piuttosto preoccupante.

La valutazione di Nike rimane alta nonostante il recente crollo

Con i dati finanziari di Nike destinati a scendere ulteriormente nell’anno fiscale 2025, il titolo continua a sembrare piuttosto costoso anche dopo il suo già forte calo. Sulla base dei commenti del management e delle tendenze generali delle vendite di Nike in tutto il mondo, Wall Street prevede che quest’anno i ricavi diminuiranno di circa il 4,6% a 49,0 miliardi di dollari. A sua volta, il mercato prevede che questo calo dei ricavi e le pressioni sui margini porteranno l’EPS a scendere in modo più significativo, del 19,2%, a 3,19 dollari.

Utilizzando queste stime, vediamo che le azioni Nike vengono scambiate con un P/E a termine di 22,7x. Questa valutazione appare piuttosto elevata per un’azienda che potrebbe perdere attrattiva nei confronti di concorrenti emergenti e più vivaci.

Mentre Nike vanta punti di forza significativi, come avere tasche profonde e forti partnership con atleti e squadre, i dati indicano una possibile tendenza in cui i marchi più nuovi, più innovativi e creativi conquistano lentamente quote di mercato. In questo possibile scenario, non sarei sorpreso di vedere le azioni Nike registrare ulteriori perdite nei prossimi trimestri.

Le azioni NKE sono da acquistare, secondo gli analisti?

Wall Street sembra un po’ più ottimista riguardo al futuro di Nike. Il titolo presenta un rating di consenso di acquisto moderato basato su 13 acquisti, 17 prese e due vendite assegnate negli ultimi tre mesi. A $ 92,48, il target di prezzo medio delle azioni Nike suggerisce un potenziale di rialzo del 26%.

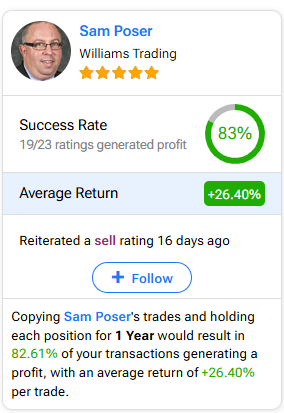

Se non sei sicuro di quale analista dovresti seguire se desideri acquistare e vendere azioni NKE, l’analista più accurato che copre il titolo (su un arco temporale di un anno) è Sam Poser di Williams Trading, con un rendimento medio del 26,41% per valutazione e una percentuale di successo dell’83%. Clicca sull’immagine qui sotto per saperne di più.

L’asporto

Le azioni Nike hanno subito un drammatico calo negli ultimi anni, probabilmente a causa della feroce concorrenza di rivali più piccoli e agili. Nonostante il suo dominio storico, Nike deve affrontare una strada impegnativa con un calo dei ricavi che dovrebbe essere sostenuto. Le sue difficoltà sottolineano chiaramente un cambiamento più ampio nel mercato dell’abbigliamento sportivo, dove i nuovi arrivati innovativi stanno rapidamente guadagnando terreno.

Pertanto, sebbene Nike mantenga i principali punti di forza, questi fattori sfavorevoli suggeriscono cautela agli investitori che si aspettano una rapida ripresa nel breve termine. In effetti, la valutazione del titolo implica che un ulteriore potenziale di ribasso non è improbabile.

Nike stock (NASDAQ:NKE) has plunged by about 59% from its 2021 highs, showing no signs of recovery. In fact, shares are trading at levels last seen during the 2020 crash. The bearish sentiment surrounding Nike is largely due to growing concerns over increased competition from emerging sportswear brands that are steadily capturing market share. With expectations of continued revenue and earnings declines, caution is needed despite the stock’s already significant drop. Accordingly, I am neutral on NKE stock.

Intensifying Competition Derails Nike’s Growth Narrative

Nike’s impressive growth trajectory over the decades has been marked by consistent revenue gains, even after it achieved peak maturity and established dominance in the sports apparel industry alongside giants like Adidas (DE:ADS). However, this narrative appears to fail to hold today, as smaller competitors are now actively capturing market share.

For context, NKE’s Fiscal Q4-2024 results marked a continued decline in revenue, extending a prolonged deceleration. Over the past seven quarters, Nike’s revenue growth figures have been as follows: 17.2%, 14.0%, 4.8%, 2.0%, 0.6%, 0.3%, and most recently, -1.7%. This consistent downturn in Nike’s top line is hard to deny.

Importantly, this decline cannot be attributed to cyclical factors; excluding FY2020’s results, which were affected by one-off, pandemic-related effects, Nike hasn’t posted such weak full-year revenue growth since the Great Financial Crisis in 2008-2010. In all other years during this period, growth rates typically ranged from mid-single digits to double digits.

While it’s uncomfortable for Nike to acknowledge, the rise of smaller competitors aggressively seizing market share in sportswear speaks volumes. On Holding (NYSE:ONON), for example, the Swiss brand specializing in running shoes, has seen incredible traction. Its sales grew by 47% last year, following a 69% jump the year before. On is now also leveraging its brand to gain market share in the premium sportswear market.

Even Lululemon Athletica (NASDAQ:LULU), whose shares have plunged on slowdown concerns, saw a rather substantial increase of 19% last year. Meanwhile, smaller brands like Allbirds and Alo Yoga are also rapidly expanding in their respective niche categories, intensifying the competition further.

Nike’s Outlook Doesn’t Look Promising

The continuous worsening of Nike’s revenues would be more acceptable if it were merely a brief phase. Unfortunately, this does not seem to be the case. Nike’s management anticipates further challenges on the horizon, expecting a mid-single-digit decline in sales for FY2025. They attribute this forecast to product cycle transitions, slower growth in Nike Digital, and heightened macroeconomic uncertainties rather than competitive factors. In any case, however, the figures undoubtedly indicate quite a concerning trend.

Nike’s Valuation Remains Expensive Despite Recent Plunge

With Nike’s financials set to decline further in FY2025, the stock continues to seem quite expensive even after its already steep decline. Based on management’s comments and Nike’s overall sales trends across the globe, Wall Street expects that revenues decline by about 4.6% this year to $49.0 billion. In turn, the market expects that this revenue decline and margin pressures will lead EPS to fall by a more significant 19.2% to $3.19.

By employing these estimates, we see that Nike stock is trading at a forward P/E of 22.7x. This valuation appears quite lofty for a company potentially losing appeal to emerging, more vibrant competitors.

While Nike boasts significant strengths, such as having deep pockets and strong partnerships with athletes and teams, the data points to a possible trend where newer, more innovative, and creative brands slowly take market share. In this possible scenario, I wouldn’t be surprised to see Nike stock record further losses in the coming quarters.

Is NKE Stock a Buy, According to Analysts?

Wall Street seems a bit more optimistic about Nike’s future. The stock features a Moderate Buy consensus rating based on 13 Buys, 17 Holds, and two Sells assigned in the past three months. At $92.48, the average Nike stock price target suggests 26% upside potential.

If you’re unsure which analyst you should follow if you want to buy and sell NKE stock, the most accurate analyst covering the stock (on a one-year timeframe) is Sam Poser from Williams Trading, with an average return of 26.41% per rating and an 83% success rate. Click on the image below to learn more.

The Takeaway

Nike’s stock has sustained a dramatic decline in recent years, possibly due to fierce competition from smaller, agile rivals. Despite its historic dominance, Nike faces a challenging road ahead with revenue declines that are expected to be sustained. Its struggles clearly underscore a broader shift in the sportswear market, where innovative newcomers are swiftly gaining ground.

Therefore, while Nike retains key strengths, these headwinds suggest caution for investors expecting a swift recovery in the near term. In fact, the stock’s valuation implies that further downside potential is not unlikely.