- Giugno 6, 2024

- Posted by: Oliver

- Categoria: Economics, Finance & accounting

Raggi di luce si sono insinuati nello spazio oscurato dei veicoli elettrici. Le azioni di coloro che operano nel segmento sono state sottoposte a colpi prolungati, che hanno attraversato l’ecosistema, dagli attori più grandi ai pesci più piccoli.

Ma i titoli di veicoli elettrici hanno registrato un rimbalzo di recente, tra cui le azioni di Rivian (NASDAQ:RIVN), che sono rimbalzate del 30% da quando hanno toccato il fondo a metà aprile. Nonostante i problemi ben documentati del settore relativi al calo della domanda in un contesto macroeconomico difficile, questo produttore di veicoli elettrici è visto come quello che potrebbe essere in grado di diventare un vero rivale del leader del segmento Tesla.

Tesla a parte, anche l’analista di Morgan Stanley Adam Jonas ritiene che Rivian abbia molto da offrire agli investitori. “Riteniamo che Rivian abbia una posizione unica nel settore automobilistico (oltre a Tesla) in termini di scalabilità di uno stack software completamente integrato fondamentale per sbloccare l’opportunità dell’intelligenza artificiale… a un valore di mercato pari a 1/60 di quello di Tesla”, ha spiegato Jonas. “La direzione del titolo è un equilibrio tra il rischio di diluizione e la potenziale rivalutazione del partner strategico.”

I commenti di Jonas arrivano sulla scia di un recente incontro con il CEO di Rivian RJ Scaringe e il suo team, durante il quale il management ha riaffermato la propria fiducia nella capacità dell’azienda di raggiungere il suo obiettivo di margine lordo positivo entro il quarto trimestre. Ciò avverrà attraverso una combinazione di una riduzione dei costi della distinta base (distinta base), della normale conversione dell’impianto e del rialzo dei crediti normativi poiché gli OEM tradizionali riducono la produzione di veicoli elettrici e scelgono di acquistare crediti per conformarsi alle normative EPA.

Inoltre, Scaringe ha evidenziato i vantaggi strutturali di Rivian grazie al software completamente integrato e allo stack di percezione, nonché il suo potenziale di partnership. “Dati i vantaggi strutturali di Rivian nello stack software”, afferma l’analista, “è possibile che Rivian possa esplorare partnership con OEM legacy sulla loro architettura di rete per ridurre le ECU”.

Come citato da Scaringe, un buon esempio del modello di partnership può essere visto nella collaborazione VW/XPeng. “Notiamo che, sebbene non ci siano trattative/partnership annunciate, l’apertura a tale opportunità è positiva”, ha affermato Jonas sulla questione.

Dato l’attuale contesto di continuo rallentamento nel settore dei veicoli elettrici, Jonas ritiene che sia saggio assumere una posizione conservativa sulle prospettive di redditività, ritenendo che la capacità dell’azienda di “gestire il consumo (e il rischio di diluizione azionaria associato) sia fondamentale per aggiungere più tempo valore” all’opzione strategica dell’IA.”

Tutto sommato, Jonas valuta le azioni RIVN come sovrappesate (ovvero Acquista), sostenute da un obiettivo di prezzo di $ 13, suggerendo che il titolo aumenterà del 19% nei prossimi mesi.

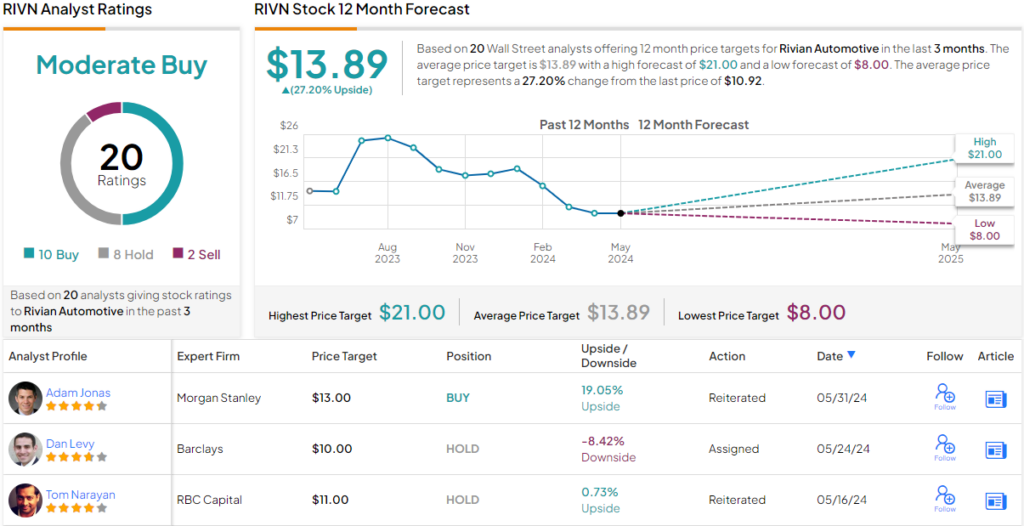

Osservando la ripartizione del consenso, basata su un totale di 10 raccomandazioni di acquisto, 8 prese e 2 vendite, l’opinione di Street è che il titolo RIVN sia un acquisto moderato. Seguendo l’obiettivo di prezzo medio di $ 13,89, tra un anno, le azioni passeranno di mano per un premio del 27% circa.

Rays of light have been creeping into the darkened EV space. Shares of those operating in the segment have been subjected to sustained beatings, which have spanned across the ecosystem, from the bigger players to the smaller fish.

Tesla aside, Morgan Stanley analyst Adam Jonas also thinks Rivian has plenty to offer investors. “We see Rivian as uniquely positioned within autos (other than Tesla) on scaling a fully integrated software stack critical to unlocking the AI opportunity… at a market value 1/60th that of Tesla,” Jonas explained. “The stock’s direction is a balance of dilution risk vs. potential strategic partner re-rate.”

Jonas’ comments come in the wake of a recent meeting with Rivian CEO RJ Scaringe and his team, during which management reaffirmed their confidence in the company’s ability to achieve its positive gross margin target by Q4. This will be done through a combination of a reduction in BOM (bill of materials) costs, the Normal plant conversion, and the upside from regulatory credits as traditional OEMs scale back on EV production and opt to purchase credits to comply with EPA regulations.

As cited by Scaringe, a good example of the partnership model can be seen in the VW/XPeng collaboration. “We note that while there are no announced negotiations/partnerships, the openness to such opportunity is positive,” Jonas said on the matter.

Given the current backdrop of continued slowdown in the EV space, Jonas thinks it is wise to take a conservative stance on the profitability outlook, believing the company’s ability to “manage the burn (and associated equity dilution risk) is critical to adding more ‘time value’ to the strategic AI option.”

All told, Jonas rates RIVN shares an Overweight (i.e., Buy), backed by a $13 price target, suggesting the stock will climb 19% higher over the coming months.

Looking at the consensus breakdown, based on a total of 10 Buy recommendations, 8 Holds and 2 Sells, the Street’s view is that RIVN stock is a Moderate Buy. Going by the $13.89 average price target, a year from now, shares will be changing hands for a ~27% premium.