- Ottobre 17, 2022

- Posted by: Oliver

- Categoria: Economics, Finance & accounting

The first chip stock we’re looking at, Broadcom, has been one of the chip industries leading players for the better part of a decade, and its 2021 annual revenues, at $23.8 billion, made it the fifth largest chip maker by total sales. The company is based in Irvine, California, and its product lines have found use in cybersecurity, mainframe and enterprise software, storage and memory systems, wireless and wired networking systems, and optical connections. And with all of that, AVGO shares are still down 33% so far this year.

The year-to-date share losses have come even as the company’s revenues and earnings have been climbing, steadily, for the past two years. In the last quarter reported, Q3 of fiscal year 2022 which ended on July 31, Broadcom reported $8.46 billion in total revenue. This represented a gain of 25% year-over-year, and was the highest total in the last two years. The revenues supported earnings of $3.07 billion by GAAP measures, for an EPS of $7.15 per share. By non-GAAP measures, the EPS came out to $9.73 per diluted share. This last metric was up 39% from the year-ago quarter.

These weren’t the only positive metrics. Broadcom also reported $4.42 billion in cash from operations in fiscal Q3, with $4.3 billion in free cash flow. The FCF was 51% of total revenue, and supported the company’s capital return program. Broadcom, through its dividend and share repurchases, returned $3.2 billion to shareholders in Q3, with $1.7 billion of that through the dividend and $1.5 billion through the repurchase program.

The dividend, which was paid out on September 30, was set at $4.10 per common share. The annualized rate of $16.40 gives a yield of 3.75%, well above the average yield found among peer companies.

Big names like Broadcom typically catch the eye of the Street’s best analyst, and Deutsche Bank’s 5-star stock watcher Ross Seymore, who holds the #23 ranking overall from TipRanks, covers AVGO. He sees the company as a sound defensive move for investors, writing in a note early this month, “[We] do not expect AVGO to remain totally immune from rising macro headwinds, we believe they can weather the situation better than most due to a consistent scrubbing of backlog to ensure shipments are only matching ‘true demand,’ long lead times on non-cancellable orders, and heavy infrastructure exposure (~80% of revs). Looking forward, we believe these defensive attributes will remain especially appealing as macro headwinds likely accelerate, with AVGO able to further boost its investor appeal by raising its dividend at the end of F4Q22…”

Building on this optimistic stance on AVGO, Seymore rates the stock as a Buy, with a $635 price target that indicates room for ~49% one-year upside potential.

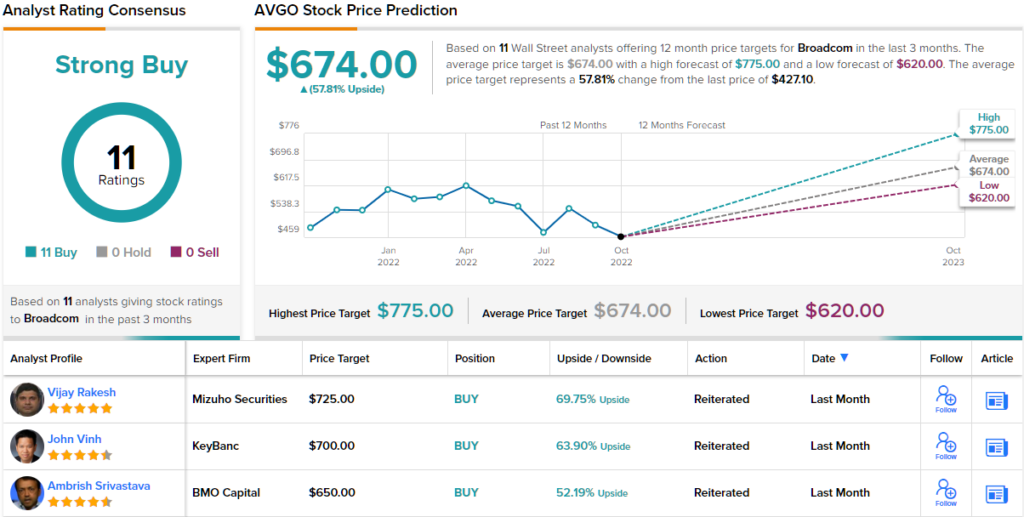

Broadcom’s major-league status in the chip industry has attracted 11 recent analyst reviews, and these unanimously agree that the stock is one to Buy, making for a Strong Buy consensus rating. The shares are priced at $427.10 – and the $674 average price target implies a gain of ~58% in the next 12 months.

Il primo chip stock che stiamo esaminando, Broadcom, è stato uno dei principali attori del settore dei chip per la parte migliore di un decennio e i suoi ricavi annuali del 2021, a $ 23,8 miliardi, lo hanno reso il quinto produttore di chip per vendite totali. L’azienda ha sede a Irvine, in California, e le sue linee di prodotti hanno trovato impiego nella sicurezza informatica, nel software mainframe e aziendale, nei sistemi di archiviazione e memoria, nei sistemi di rete wireless e cablati e nelle connessioni ottiche. E con tutto ciò, le azioni AVGO sono ancora in calo del 33% quest’anno.

Le perdite di azioni dall’inizio dell’anno sono arrivate anche se i ricavi e gli utili della società sono aumentati costantemente negli ultimi due anni. Nell’ultimo trimestre riportato, il terzo trimestre dell’anno fiscale 2022 terminato il 31 luglio, Broadcom ha registrato un fatturato totale di 8,46 miliardi di dollari. Ciò ha rappresentato un guadagno del 25% anno su anno ed è stato il totale più alto degli ultimi due anni. I ricavi hanno sostenuto guadagni di 3,07 miliardi di dollari secondo le misure GAAP, per un EPS di 7,15 dollari per azione. In base a misure non GAAP, l’EPS è arrivato a $ 9,73 per azione diluita. Quest’ultima metrica è aumentata del 39% rispetto al trimestre di un anno fa.

Queste non erano le uniche metriche positive. Broadcom ha anche registrato 4,42 miliardi di dollari in contanti dalle operazioni nel terzo trimestre fiscale, con 4,3 miliardi di dollari di flusso di cassa libero. L’FCF rappresentava il 51% delle entrate totali e ha sostenuto il programma di restituzione del capitale dell’azienda. Broadcom, attraverso i suoi dividendi e riacquisti di azioni, ha restituito $ 3,2 miliardi agli azionisti nel terzo trimestre, di cui $ 1,7 miliardi attraverso il dividendo e $ 1,5 miliardi attraverso il programma di riacquisto.

Il dividendo, che è stato pagato il 30 settembre, è stato fissato a $ 4,10 per azione ordinaria. Il tasso annualizzato di $ 16,40 fornisce un rendimento del 3,75%, ben al di sopra del rendimento medio riscontrato tra le società peer.

Grandi nomi come Broadcom in genere attirano l’attenzione del miglior analista di Street, e Ross Seymore, osservatore di azioni a 5 stelle di Deutsche Bank, che detiene il 23° posto nella classifica generale di TipRanks, copre AVGO. Vede la società come una solida mossa difensiva per gli investitori, scrivendo in una nota all’inizio di questo mese: “[Noi] non ci aspettiamo che AVGO rimanga totalmente immune dai crescenti venti contrari della macro, riteniamo che possano resistere alla situazione meglio della maggior parte a causa di un pulizia coerente dell’arretrato per garantire che le spedizioni corrispondano solo alla “vera domanda”, lunghi tempi di consegna per ordini non cancellabili e forte esposizione alle infrastrutture (~80% dei giri). Guardando al futuro, riteniamo che questi attributi difensivi rimarranno particolarmente allettanti poiché i venti contrari della macro probabilmente accelereranno, con AVGO in grado di aumentare ulteriormente il suo appeal per gli investitori aumentando il dividendo alla fine del F4Q22…”

Basandosi su questa posizione ottimistica su AVGO, Seymore valuta il titolo come un acquisto, con un obiettivo di prezzo di $ 635 che indica spazio per un potenziale rialzo di circa il 49% in un anno.

Lo status di major league di Broadcom nel settore dei chip ha attirato 11 recenti recensioni di analisti, e questi concordano all’unanimità sul fatto che il titolo è uno da acquistare, creando un punteggio di consenso Strong Buy. Le azioni hanno un prezzo di $ 427,10 e l’obiettivo di prezzo medio di $ 674 implica un guadagno di circa il 58% nei prossimi 12 mesi.